Wybory mogą przynieść dodatkową zmienność na złotym

- Wróć na stronę główną Bloga

- Latest

Ubiegłotygodniowa decyzja RPP o obniżce stóp procentowych o jedynie 25 pb. przyczyniła się do ograniczenia oczekiwań wobec kolejnych cięć, co wzmocniło złotego. W tym tygodniu uwaga rynku skupi się na wyborach parlamentarnych, które mogą doprowadzić do wzrostu zmienności, choć naszym zdaniem diametralnie nie zmienią sytuacji na rynku walutowym.

Napaść Hamasu na Izrael w weekend stanowi kolejne źródło niepewności, która odczuwana będzie na rynkach głównie poprzez rosnące ceny ropy i towarzyszącą im presję inflacyjną. Najważniejszym pytaniem pozostaje jednak to, czy najsilniejsza w historii wyprzedaż amerykańskich obligacji skarbowych będzie dalej trwać, ciągnąc w dół aktywa ryzykowne i wspierając dolara. W tym kontekście raport dotyczący inflacji w USA we wrześniu (czwartek 12.10) nabiera dodatkowego znaczenia. Jakiekolwiek oznaki, że presja cenowa w dalszym ciągu ulega normalizacji, byłyby dobrze przyjęte przez rynki i mogłyby spowodować istotne odbicie euro.

PLN

Złoty był w zeszłym tygodniu najlepiej radzącą sobie walutą regionu. Można to przypisać, przynajmniej po części, decyzji NBP i sygnałom stamtąd płynącym. Konsensus ekonomistów oczekiwał obniżki o 25 pb., ale nam i rynkowi bardziej prawdopodobny wydawał się ruch o 50 pb. W wyniku decyzji podniosła się krzywa FRA, obrazująca oczekiwania dot. kształtowania się stawki WIBOR w przyszłości. Przemówienie prezesa Glapińskiego w czwartek dodatkowo wsparło rynkowe podejrzenia, że bank nie ma apetytu na agresywne działania. Może to ograniczyć jedno z największych zagrożeń dla polskiej waluty.

W ten piątek (13.10) poznamy zrewidowany odczyt inflacji CPI oraz dane dotyczące rachunku obrotów bieżących i handlu we wrześniu. Uwaga skupi się jednak prawdopodobnie na ostatniej fazie wyborów parlamentarnych w Polsce, które odbędą się w niedzielę 15.10. Dotychczasowe zachowanie rynku nie sugeruje, by w ich wyniku miało dojść do znacznych wahań. Niemniej uważamy, że zdobycie przewagi przez rządzące Prawo i Sprawiedliwość i skrajnie prawicową Konfederację mogłoby wywołać presję na walutę. Wyższe poparcie dla partii opozycyjnych: Koalicji Obywatelskiej, Trzeciej Drogi i Nowej Lewicy (które mogą stworzyć koalicję) mogłoby zaś naszym zdaniem zapewnić walucie pewne wsparcie.

Uważamy, że inwestorzy będą patrzyli na rezultat wyborów parlamentarnych przez pryzmat polityki gospodarczej (która bez względu na wynik nie oddali się raczej zbytnio od status quo), a także praworządności i relacji z UE – w tym kontekście wygrana opozycji daje nadzieję na poprawę. Biorąc to wszystko pod uwagę, przewaga opozycji może być postrzegana również jako zwiększająca prawdopodobieństwo wypłaty unijnych środków z funduszu odbudowy. Warto zaznaczyć, że przyszły rząd może nie być uformowany od razu. Znaczne opóźnienie tego procesu – lub nawet nowe wybory – stanowią osobne ryzyko dla waluty.

EUR

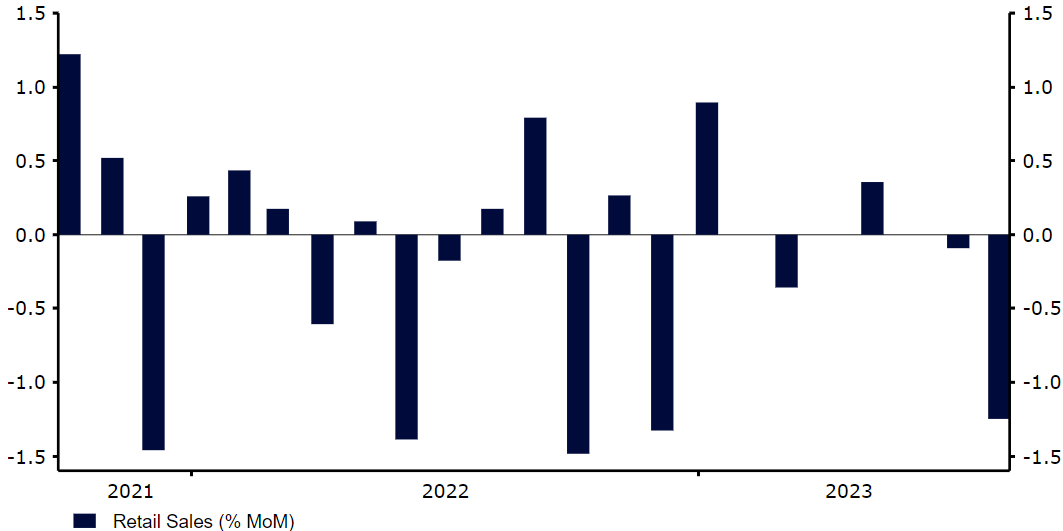

Ubiegłotygodniowa odporność wspólnej waluty w obliczu jeszcze wyższych rentowności amerykańskich obligacji skarbowych i kiepskich wyników sprzedaży detalicznej w strefie euro w sierpniu daje pewną nadzieję, że w obecnych poziomach wyceniono już dość negatywne perspektywy europejskiej gospodarki. Sprzedaż detaliczna w sierpniu skurczyła się o 1,2% względem poprzedniego miesiąca, co jest największym spadkiem od grudnia. Dane te poznajemy z pewnym opóźnieniem, trend w aktywności jest jednak niepokojący.

Wykres 1: Sprzedaż detaliczna w strefie euro (2021 – 2023)

Źródło: LSEG Datastream Data: 09.10.2023

W tym tygodniu w czwartek (12.10) opublikowane zostaną minutki z ostatniego posiedzenia Europejskiego Banku Centralnego. Komunikaty członków EBC były w zeszłym tygodniu bardzo gołębie, zmniejszając silniej prawdopodobieństwo dalszego zacieśniania monetarnego. Spodziewamy się, że minutki będą miały podobny przekaz i raczej nie wesprą uciemiężonej wspólnej waluty.

USD

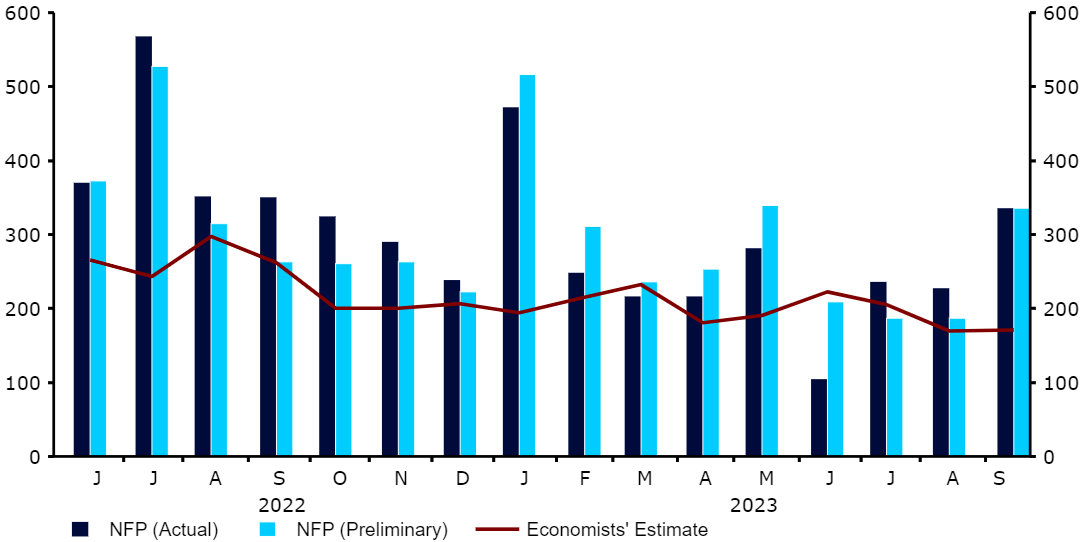

Wydaje się, że amerykańska gospodarka otrząsnęła się z najszybszego w jej historii wzrostu rentowności. Obligacje skarbowe w dalszym ciągu doświadczają wyprzedaży, podczas gdy rynki oswajają się z możliwością utrzymania stóp procentowych na poziomie 5% na długi czas. Najważniejszym punktem ubiegłego tygodnia była publikacja raportu NFP, który potwierdził pozytywny ton częściej publikowanych danych, takich jak nowe wakaty i cotygodniowe informacje o liczbie nowych deklaracji bezrobocia. Średni wzrost zarobków spadł, a stopa bezrobocia niespodziewanie pozostała na tym samym poziomie, liczba nowych miejsc pracy netto zaś niemal dwukrotnie przekroczyła oczekiwania ekonomistów – wyniosła w zeszłym miesiącu 336 tys.

Wykres 2: Miejsca pracy w sektorach pozarolniczych (2018 – 2023)

Źródło: LSEG Datastream Data: 09.10.2023

W tym tygodniu skoncentrujemy się na raporcie dotyczącym inflacji we wrześniu (czwartek 12.10). Rynki obligacji ze swoimi zszarganymi nerwami mogą nie zareagować dobrze na zaskoczenie w górę, oczekuje się jednak stosunkowo łagodnego spadku, który potwierdziłby pożądany przez Rezerwę Federalną trend.

GBP

W tygodniu nieobfitującym w dane funt radził sobie całkiem nieźle, umacniając się względem euro i dolara po tygodniach strat. Brak istotnych wieści z Wielkiej Brytanii w ciągu ostatniego tygodnia sprawił, że handel funtem zależał w znacznej mierze od informacji spoza kraju. PMI dla sektora budowlanego okazał się istotnie niższy od oczekiwań, a sam wskaźnik spadł do najniższego poziomu od maja 2020 r. Niewielka waga sektora w brytyjskiej gospodarce sprawiła jednak, że rynki w większości się tym nie przejęły.

W najbliższych dniach poznamy szereg danych za sierpień, w tym miesięczny PKB, produkcję przemysłową oraz dotyczące budownictwa. Powinny zarysować obraz umiarkowanego wzrostu. Szczególnie odczyty PKB w ostatnim czasie pozytywnie zaskakiwały, co mogłoby działać na korzyść funta w tym tygodniu. Oznaki odporności gospodarki powinny wskazywać na możliwość dodatkowej podwyżki stóp procentowych Banku Anglii, której prawdopodobieństwo przed końcem roku wynosi obecnie według rynków ok. 50%.

CHF

Frank szwajcarski zakończył tydzień blisko szczytu zestawienia walut G10, odrabiając część strat po kilku tygodniach deprecjacji. Waluta radziła sobie dobrze, mimo spadającej wciąż wyceny kolejnej podwyżki stóp procentowych Szwajcarskiego Banku Narodowego (SNB). Inwestorzy wyceniają obecnie prawdopodobieństwo kolejnej podwyżki na ok. 20%, a ostatni raport inflacyjny wspiera pogląd, że raczej do niej nie dojdzie.

Bazowa miara inflacji spadła we wrześniu do 1,3%, poniżej konsensusu 1,5% i najniżej od ok. 1,5 roku. Miara główna nieznacznie wzrosła do 1,7%, ale również była poniżej oczekiwań i 4 miesiąc z rzędu mieściła się w wynoszącym 0–2% celu SNB. Oznaki ograniczonej presji cenowej oznaczają, że SNB prawdopodobnie zakończył już swój cykl podwyżek. W tym tygodniu nie poznamy wielu danych makroekonomicznych ze Szwajcarii, z wyjątkiem piątkowych (13.10) danych o cenach producenckich i importowych we wrześniu. Najważniejszy dla waluty będzie prawdopodobnie globalny sentyment do ryzyka – jako safe haven frank już teraz ma silniejszą pozycję w obliczu tragicznych wieści z Izraela.

SEK

Korona szwedzka doświadczyła w ubiegłym tygodniu niewielkiej deprecjacji względem euro, wciąż jednak utrzymuje się blisko najwyższych poziomów od sierpnia.

Zeszłotygodniowe odczyty wskaźników PMI za wrzesień ciążyły koronie, wskazując ponownie, że szwedzka gospodarka spowalnia. PMI dla przemysłu od Swedbanku spadł po raz 14 z rzędu, do 43,3. Wskaźnik dla usług spadł do 46,3 pkt, ze zrewidowanych w dół 48,4 w sierpniu, co było 2 z rzędu spadkiem po wzroście w lipcu. Piątkowy (13.10) raport inflacyjny będzie kluczowy zarówno dla przyszłej polityki monetarnej Riksbanku, jak i samej waluty.

NOK

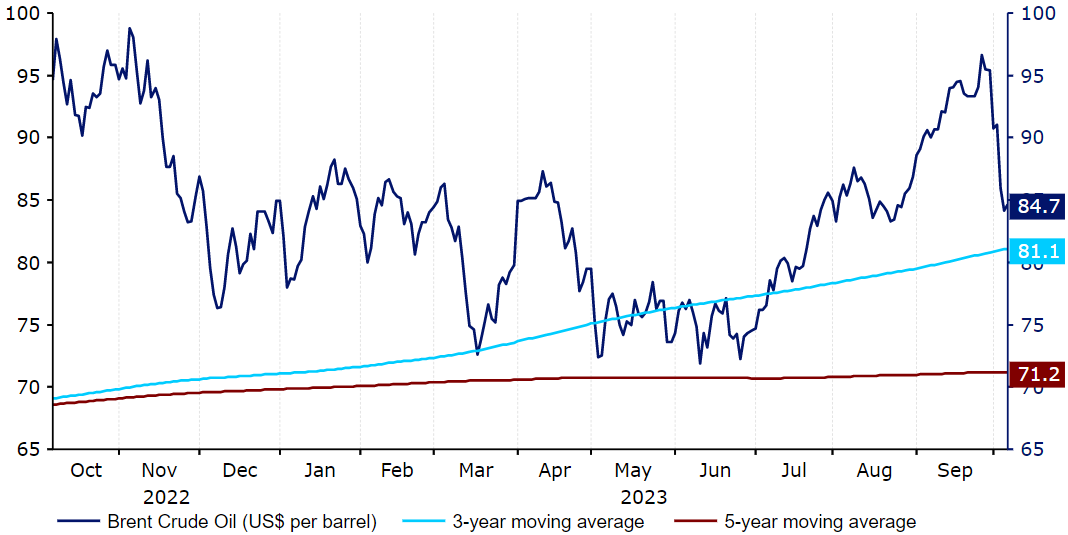

Korona norweska, podobnie jak inne waluty surowcowe, doświadczyła w zeszłym tygodniu deprecjacji względem euro z powodu spadku cen ropy. Międzynarodowy benchmark cen ropy spadł w ubiegłym tygodniu o ponad 8% przez oznaki słabnącego popytu.

Jutrzejsze (wtorek 10.10) dane dotyczące inflacji we wrześniu i dalsze zmiany cen ropy będą kluczowe dla norweskiej waluty. Oczekuje się, że zarówno główna, jak i bazowa miara dynamiki cen spadną względem wcześniejszego miesiąca, druga z nich powinna jednak pozostać na wysokim poziomie 6%. Podczas swojego ostatniego posiedzenia Norges Bank zasygnalizował wstępnie ostatnią podwyżkę stóp procentowych w grudniu, do poziomu 4,50%, zaskoczenie danymi może jednak sprawić, że bank zmieni plany.

Wykres 3: Kontrakty futures na ropę Brent (2022 – 2023)

Źródło: LSEG Datastream Data: 09.10.2023

CNY

Rynek kontynentalny był zamknięty przez świętowanie Złotego Tygodnia. Juan offshore (CNH) doświadczył w tym czasie niewielkiej wyprzedaży względem dolara. Mimo ogólnego braku informacji w tym czasie, pojawiły się pozytywne doniesienia o wydatkach podczas wolnego – jak podaje „Shanghai Securities News”, na platformie online Meituan wzrosły o 153% względem przedpandemicznego 2019 r. Wzrosła również liczba podróży, wciąż jest jednak poniżej poziomów sprzed pandemii. Daje to pewną nadzieję, że konsumpcja w Chinach odżywa.

W nadchodzących dniach inwestorzy będą uważnie przyglądali się danym o kredytach za wrzesień. W piątek (13.10) opublikowane zostaną raporty dotyczące inflacji i handlu, od których w ujęciu ogólnym oczekuje się pokazania pewnej poprawy. W przeszłości wpływały one na kurs juana, w okresie ich publikacji możemy więc spodziewać się wzrostu zmienności.