Szanse na dalszą aprecjację złotego są niewielkie

- Wróć na stronę główną Bloga

- Latest

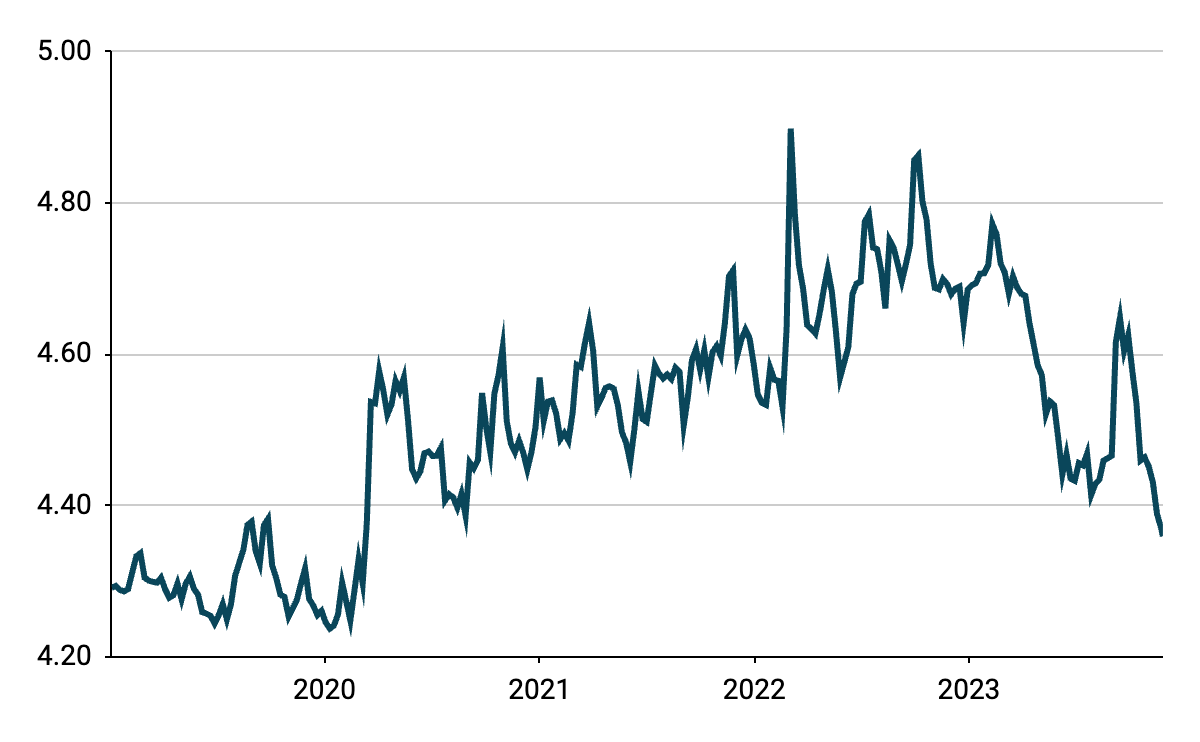

Złoty zakończył tydzień umocnieniem względem euro, a w jego trakcie kurs EUR/PLN osiągnął najniższy od marca 2020 r. poziom 4,34. Utrzymująca się dobra passa złotego może mieć związek zarówno z optymizmem inwestorów wobec Polski, jak i z wciąż raczej korzystną sytuacją zewnętrzną. Nie widzimy jednak zbyt dużej przestrzeni do dalszej aprecjacji waluty – przypuszczamy, że wspomniany optymizm jest już w dużej mierze uwzględniony w wycenie. Nie bylibyśmy zaskoczeni, gdyby w krótkim terminie inwestorzy zdecydowaliby się zrealizować część zysków.

W tym tygodniu uwaga powinna skupić się ponownie na danych makroekonomicznych, w szczególności na inflacji. W czwartek (30.11) poznamy wstępny odczyt inflacji HICP w strefie euro w listopadzie oraz raport dotyczący inflacji PCE w USA w październiku. Na ten tydzień nie zaplanowano posiedzenia żadnego z głównych banków centralnych, odbędą się jednak liczne przemówienia oficjeli z Rezerwy Federalnej, Banku Anglii i Europejskiego Banku Centralnego. Głównym pytaniem w kontekście sytuacji rynkowej jest obecnie to, czy gwałtowna wyprzedaż dolara może trwać w obliczu braku wyraźnych oznak siły gospodarczej poza USA. Uważamy, że osłabienie amerykańskiej waluty mogło być zbyt duże oraz zbyt szybkie.

PLN

Na początku ubiegłego tygodnia złoty powiększył swoje zyski, a we wtorek (21.11) kurs EUR/PLN osiągnął najniższy od marca 2020 r. poziom 4,34. Choć w kolejnych dniach polska waluta oddała część zysków, tydzień zakończyła umocnieniem o 0,3% względem wspólnej waluty. Utrzymujące się dobre notowania złotego można wiązać zarówno z optymizmem inwestorów wobec Polski, jak i wciąż raczej korzystną sytuacją zewnętrzną – w tym kontekście warto podkreślić, że para EUR/USD zakończyła tydzień blisko niedawnych maksimów. Biorąc pod uwagę skalę umocnienia i nasze przypuszczenia, że optymizm jest już w dużej mierze uwzględniony w wycenie, nie widzimy zbyt dużej przestrzeni do dalszej aprecjacji złotego i nie bylibyśmy zaskoczeni, gdyby w krótkim terminie inwestorzy zdecydowali się zrealizować część zysków.

Wykres 1: Kurs EUR/PLN (2019 – 2023)

Źródło: Bloomberg Data: 27.11.2023

Ostatnie odczyty gospodarcze z Polski niewątpliwie mogą napawać optymizmem. Silny wzrost płac (odpowiadający obecnie ok. 6% w ujęciu realnym) i sprzedaży detalicznej (dodatniej w ujęciu realnym po raz pierwszy od stycznia) oraz dalsza poprawa wskaźników zaufania konsumentów wskazują na długo wyczekiwane ożywienie konsumpcji, które powinno utrzymać się w 2024 r. i być kluczowym czynnikiem pobudzającym istotnie stłumiony obecnie wzrost gospodarczy. Warto również zauważyć, że Polska jest na dobrej drodze, by uzyskać z Funduszu Odbudowy 5,1 mld EUR finansowania na transformację energetyczną.

W tym tygodniu uwaga skupi się na odczytach makroekonomicznych, które poznamy w jego dalszej części. Najistotniejszy powinien być czwartkowy (30.11) wstępny odczyt inflacji w listopadzie, główna miara nie powinna jednak ulec większej zmianie względem października. Warte uwagi będą również publikowane tego samego dnia szczegółowe dane o PKB w III kwartale oraz piątkowe (01.12) dane o PMI dla przemysłu w listopadzie. Mimo wszystko odczyty te nie powinny spowodować istotnych wahań kursu.

EUR

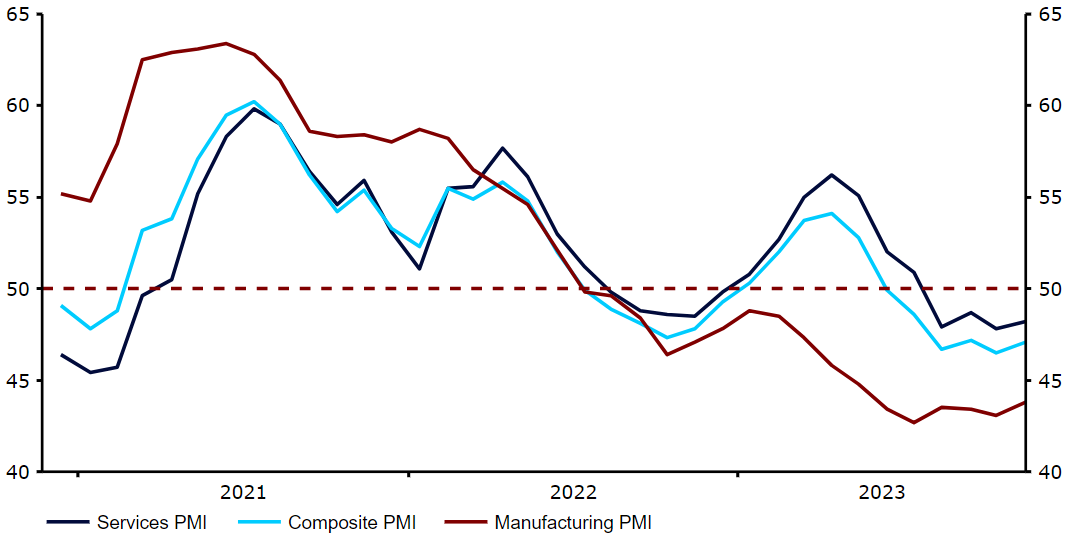

Wstępne odczyty wskaźników PMI w strefie euro w dalszym ciągu sugerują skurczenie się gospodarki w IV kwartale, co po ujemnym odczycie w III kwartale potwierdziłoby techniczną recesję. Europejski Bank Centralny liczy na to, że wstępny raport dotyczący inflacji w listopadzie da mu odrobinę wytchnienia od ponurych wieści – oczekuje się, że ponownie istotnie spadną zarówno miara główna, jak i bazowa (ta druga poniżej 4%).

Wykres 2: Wskaźniki PMI w strefie euro (2021 – 2023)

Źródło: LSEG Datastream Data: 27.11.2023

Bez względu na poziom odczytu, listopadowa aprecjacja euro względem dolara będzie jednak trudna do utrzymania, jeżeli gospodarka wspólnego bloku nie zacznie przejawiać oznak życia. Wydaje się, że obawy dotyczące stanu gospodarki wspólnego bloku są głównym czynnikiem stojącym za kiepskimi notowaniami euro w ubiegłym tygodniu. Zakończyło ono tydzień na z grubsza niezmienionym poziomie względem ogólnie słabszego dolara i deprecjacją względem pozostałych walut G10 z wyjątkiem jena japońskiego.

USD

W skróconym przez Święto Dziękczynienia i niemal pozbawionym odczytów tygodniu handel dolarem zależał głównie od wieści z zewnątrz. Warto jednak zaznaczyć, że opublikowane w ubiegłym tygodniu drugorzędowe dane mogły mieć pewien wpływ na odsunięcie w czasie oczekiwań dotyczących obniżania stóp procentowych. Liczba nowych wniosków o zasiłek dla bezrobotnych istotnie spadła, co przeczy narracji o ochłodzeniu na rynku pracy, pozytywnie zaskoczył też odczyt PMI dla usług. Dane o zamówieniach środków trwałych były nieco mniej zachęcające – wykluczająca transport mniej zmienna miara po raz pierwszy od kwietnia nie odnotowała wzrostu.

Oczekiwania inflacyjne ponownie zaś wzrosły. Odczyt inflacji PCE (czwartek 30.11) będzie jednak istotniejszym sprawdzianem, czy trend dezinflacyjny utrzymuje się mimo siły rynku pracy i obaw konsumentów dotyczących dynamiki cen. Jakiekolwiek zaskoczenie w górę mogłoby odsunąć oczekiwania dotyczące obniżek stóp Fedu jeszcze dalej w przyszłość. Obecnie rynek w pełni wycenia obniżkę w czerwcu.

GBP

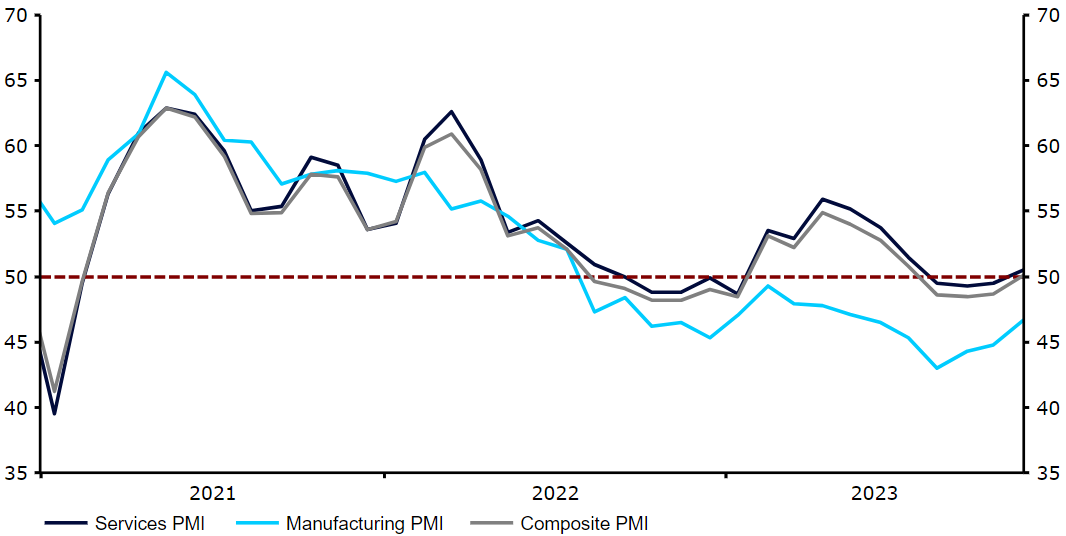

Opublikowane w ubiegłym tygodniu wskaźniki PMI dla aktywności biznesowej w Wielkiej Brytanii stanowiły miłe zaskoczenie. Indeks zbiorczy wzrósł powyżej poziomu 50 pkt, co oznacza ekspansję – rysuje to wyraźny kontrast względem gorszych odczytów ze strefy euro. Niewielki wzrost gospodarczy, uporczywa inflacja i ogłoszona niedawno przez rząd stymulacja fiskalna oznaczają prawdopodobnie, że Bank Anglii będzie niechętny do obniżania stóp procentowych w najbliższej przyszłości.

Wykres 3: Wskaźniki PMI w Wlk. Brytanii (2021 – 2023)

Źródło: LSEG Datastream Data: 27.11.2023

Jak zwykle bywa, ubiegłotygodniowe ogłoszenie budżetu spowodowało tylko niewielką zmienność na rynkach. Zmiany były albo w dużej mierze zgodne z oczekiwaniami, albo postrzegane jako mające znikomy wpływ na perspektywy brytyjskiej gospodarki. Najnowsze prognozy Biura Odpowiedzialności Budżetowej (OBR) dotyczące wzrostu w 2024 i 2025 r. zostały jednak zrewidowane znacznie w dół względem marcowych, co sugeruje, że okres raczej wątłej ekspansji brytyjskiej gospodarki pozostanie z nami na dłużej. Ponure projekcje nie wpłynęły zbytnio na funta, który w ubiegłym tygodniu umocnił się względem pozostałych głównych walut. Uważamy, że istnieje przestrzeń do jego dalszej aprecjacji względem euro.

CHF

W obliczu braku istotnych wieści ze Szwajcarii frank poruszał się w wąskim przedziale, a tydzień zakończył nieznacznym umocnieniem względem euro. Kalendarz na ten tydzień wydaje się znacznie bardziej interesujący. Oczekuje się, że raport dotyczący PKB w III kwartale (piątek 01.12) pokaże niewielki wzrost po jego braku w II kwartale. Sprzedaż detaliczna da wgląd w kondycję wydatków konsumenckich na początku ostatniego kwartału w roku, a wskaźniki PMI pokażą najbardziej aktualny stan aktywności biznesowej w kraju.

Szwajcarską gospodarkę można opisać jako bliską zastoju, a jej ożywienie będzie najprawdopodobniej stopniowe. Ma to swoje dobre strony – powinno ułatwić walkę z inflacją. W ubiegłym tygodniu prezes Szwajcarskiego Banku Narodowego (SNB) Thomas Jordan zasugerował, że bank nie może jeszcze ogłosić pełnej wygranej na tym froncie, zarówno rynki, jak i my nie wątpimy jednak, że sytuacja jest mniej więcej pod kontrolą. Wydaje się, że SNB na najbliższym posiedzeniu (14.12) ponownie pozostawi stopy procentowe na niezmienionym poziomie, a kolejnym ruchem będzie zapewne ich cięcie.

SEK

Korona szwedzka zakończyła tydzień na niemal niezmienionym poziomie względem euro. Kurs EUR/SEK jest jednak na drodze do tego, żeby zakończyć miesiąc o ponad 3% niżej. Jako jedna z obarczonych większym ryzykiem głównych walut korona zyskała na rynkowym trybie risk-on, wstrzymanie cyklu podwyżek Riksbanku na jego posiedzeniu w ubiegłym tygodniu ograniczyło jednak jej aprecjację.

Riksbank utrzymał stopy na niezmienionym poziomie 4%, podczas gdy konsensus oczekiwał ruchu w górę o 25 pb. Była to pierwsza pauza po ośmiu z rzędu podwyżkach. Bank centralny przyznał, że inflacja wciąż jest „zbyt wysoka”, mimo że spada. Decydenci stwierdzili, że polityka monetarna musi pozostać restrykcyjna, choć obecnie „odpowiednie jest utrzymanie oficjalnej stopy procentowej na niezmienionym poziomie”. Riksbank zapowiedział w oświadczeniu, że „jest gotów”, by w bliskiej przyszłości dokonać kolejnych podwyżek stóp procentowych, jeśli perspektywy inflacyjne ulegną pogorszeniu. Rynki uważają jednak, że cykl zacieśniania dobiegł już końca, co nie byłoby szczególnie pozytywne dla korony.

NOK

Korona norweska w ubiegłym tygodniu ponownie doświadczyła deprecjacji względem euro. Norweska gospodarka, i tym samym jej waluta, jest w dużym stopniu zależna od cen ropy, a cena ropy Brent spadła poniżej 80 USD. Opublikowane w zeszłym tygodniu dane dotyczące PKB w III kwartale były gorsze, niż oczekiwano, co również nie pomogło koronie. Norweska waluta należy jednak do walut o wysokiej becie, a te były w listopadzie wspierane przez tryb risk-on, co pozwoliło jej w tym miesiącu na aprecjację o ponad 1% względem euro.

PKB Norwegii skurczył się w III kwartale o 0,5%, podczas gdy rynki oczekiwały wzrostu o 0,3%. W skali roku PKB spadł o 1,9% – najsilniej od II kwartału 2020 r. Kontynentalny PKB, który nie uwzględnia mocno opartego na paliwie sektora offshore, wzrósł w tym czasie o 0,1% (względem oczekiwanych +0,2%). Ostatnie dane dotyczące aktywności gospodarczej sprawiają, że Norges Bank stoi między młotem a kowadłem – inflacja w kraju ponownie rośnie, podczas gdy aktywność doświadcza stagnacji. Podczas posiedzenia w tym miesiącu bank ostrzegał, że w związku z wysoką inflacją bazową może w grudniu ponownie podnieść stopy procentowe. Kruche perspektywy wzrostu sugerują jednak, że zdecydowanie nie można być tego pewnym.

CNY

Zeszły tydzień był dla chińskiej waluty jednym z najlepszych w ostatnich miesiącach. Juan umocnił się o niemal 1% względem dolara i radził sobie lepiej niż większość walut – w zestawieniu obserwowanych przez nas walut rynków wschodzących zajął trzecie miejsce. Za część tych niezwykle dobrych notowań mogą odpowiadać same Chiny – zgodnie z doniesieniami główne państwowe banki skupowały juana, by wzmocnić walutę. Niezależnie od tego, warto zaznaczyć, że sentyment wobec Chin uległ w ostatnim czasie lekkiej poprawie – władze wydają się skłaniać ku zapewnieniu wsparcia finansowego trapionym problemami deweloperom nieruchomości, dane gospodarcze okazują się zaś nieco bardziej odporne, niż oczekiwano.

Publikacje z tego tygodnia, w szczególności wskaźniki PMI, potwierdzą, czy rzeczywiście tak jest. W czwartek (30.11) poznamy dane za listopad od urzędu statystycznego, a w piątek (01.12) przemysłowy PMI od Caixin.